Data publikacji: 2015-05-08 04:20:28

Konkurencyjność w zamówieniach można postrzegać dwojako – z jednej strony to atrybut oferenta – jego możliwości i umiejętności do sprostania swojej konkurencji, a z drugiej strony to cecha zamawiającego, którego zadaniem, wręcz obowiązkiem jest stworzenie warunków do uczciwej, choć rynkowej rywalizacji. Zamówienia publiczne mają więc trudną rolę pogodzenia potrzeb Zamawiającego wyrażanych przez specyfikację istotnych warunków zamówienia w konkretnych postępowaniach z rywalizującymi ze sobą o sprzedaż podmiotami, działającymi w danej branży na rynku - są szczególnym obszarem cichej walki, na którym aktorzy muszą dojść do porozumienia mimo przeciwstawnych celów.

Z jednej strony mamy współczesne przedsiębiorstwa, które muszą stawiać czoła coraz trudniejszym warunkom panującym na rynku. Do trudności tych należą m.in. możliwości działania poszczególnych firm na terytorium całego kraju, postęp technologiczny skutkujący wprowadzaniem na rynek wielu nowych produktów o różnorodnej specyfice, bardzo szybki postęp na rynku e-commerce oraz e-usług, wzrost liczby nowych konkurentów, często preferowanych dzięki dofinansowaniu ze środków europejskich. Do ww. należy także dodać agresywność wśród firm konkurujących ze sobą, która w skrajnych przypadkach może przeradzać się w nieuczciwą konkurencję, tj.: składanie ofert z rażąco niską ceną, składanie ofert poprzez podmioty powiązane, czy innego rodzaju zmowy przetargowe. Dążąc do sukcesu firmy muszą działać elastycznie, efektywnie zarządzać swoimi zasobami ludzkimi, rzeczowymi i finansowymi, ale także działać na wielu rynkach zbytu – w tym na rynku zamówień publicznych, który jest wprawdzie bardziej sformalizowany od wolnego rynku, ale z uwagi na wartość zamówień daje przedsiębiorcom szansę na intratne kontrakty. Dla oferentów najkorzystniejszą sytuacją jest zamówienie, w którym są jedynymi startującymi, bo mogą dyktować warunki windując ceny, czy choćby istotne elementy umowy.

Z drugiej strony stoi Zamawiający. Dla Zamawiających zamówienia publiczne, mają być sposobem na możliwie optymalny zakup dóbr czy usług. Wydawałoby się więc, że celem Zamawiających jest taka organizacja postępowania, aby minimalizować koszty jego przygotowania, aby wystartowało w nim jak najwięcej podmiotów, a zakupione towary czy usługi były tanie i wysokiej jakości. Jednak w wielu przypadkach Zamawiający chce zakupić towary, czy usługi od konkretnego dostawcy – działając w swoim rozumieniu racjonalnie - modyfikuje tak specyfikację, by ograniczyć konkurencję i zmniejszyć liczbę oferentów, aby spowodować, że tylko ten konkretny dostawca spełni warunki określone w specyfikacji.

Celem naszej analizy jest zbadanie i przeanalizowanie stopnia konkurencyjności firm na rynku zamówień publicznych w poszczególnych branżach. Wydaje się, że w dobie rosnącej konkurencji między firmami konkurencyjność w zamówieniach publicznych wyrażona przez liczbę składanych ofert powinna być duża. Czy tak jest w rzeczywistości? Analizując dane „Sprawozdania Prezesa Urzędu Zamówień o funkcjonowaniu systemu zamówień publicznych w 2012 roku” widać jednoznaczną tendencję trwającą od 2001 roku do zmniejszania się średniej liczby ofert, która wpływała na pojedyncze postępowanie o zamówienia publiczne. Na początku naszego stulecia wskaźnik ten był wyższy niż 5, podczas gdy w roku ubiegłym oscylował w okolicach 3. Spadek ten był zapewne wynikiem zmian prawnych. Dane z „Raportu ewaluacyjnego KE” za lata 2006-2010 nie pozostawiają złudzeń pokazując, że Polska jest pod tym względem na szarym końcu wśród krajów unijnych. Prym wiodły takie kraje jak Hiszpania, Niemcy czy Portugalia a za nami była tylko Estonia i Słowacja. Czy więc można stwierdzić, że główni rozdający karty - Zamawiający - dokładają starań, żeby warunki zamówienia sprzyjały konkurencji a w postępowaniach startowało wiele podmiotów? Czy sytuacja w ostatnim roku odbiegała wyraźniej od poprzednich niezbyt pozytywnych lat?

Analizie poddaliśmy zamówienia publiczne objęte Ustawą o Zamówieniach Publicznych, opublikowane w 2013 roku. Ogłoszenia pochodzą zarówno z Biuletynu Zamówień Publicznych (BZP) jak i Suplementu do Dziennika Urzędowego Unii Europejskiej (TED – Tenders Electronic Daily). Wiele postępowań podzielonych jest na części, przez co w postępowaniu może wygrać więcej niż jedna firma. Badaniu poddaliśmy każdą z tych części. W analizie bierzemy pod uwagę ilość składanych ofert do każdej z części występujących w postępowaniu.

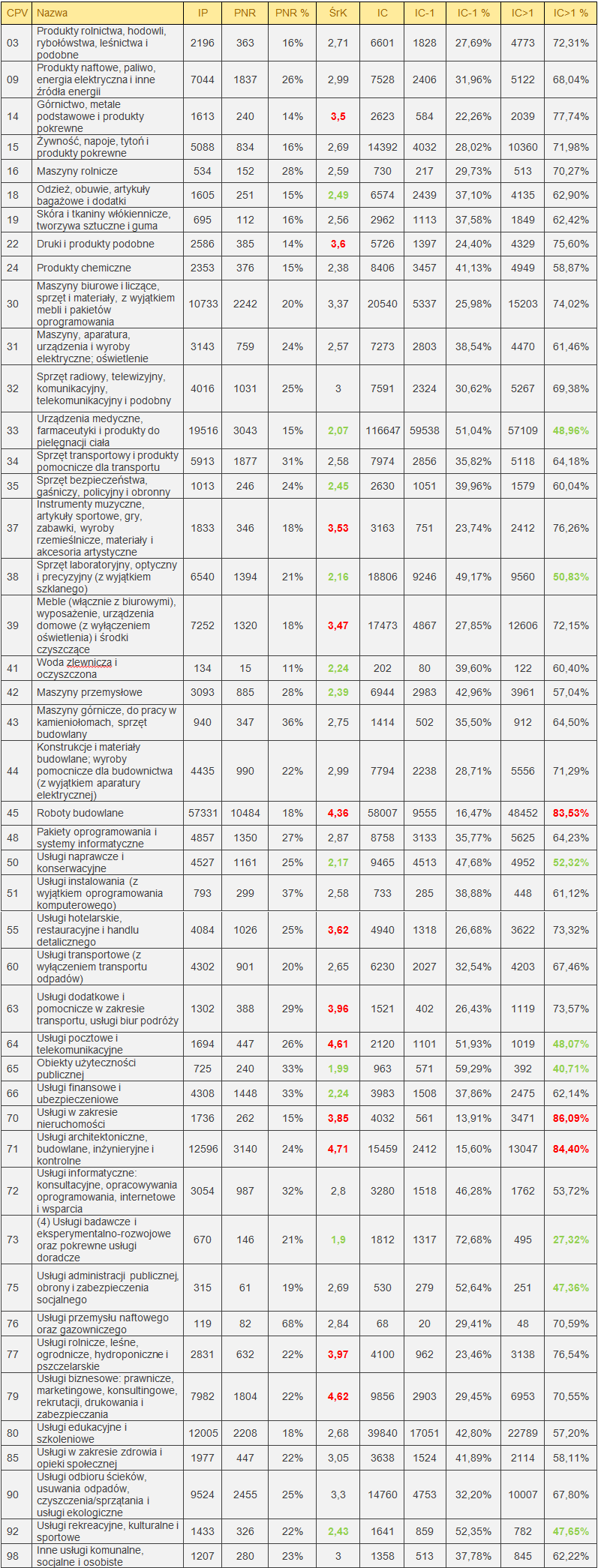

Aby określić konkurencyjność dla każdej z branż została policzona średnia ilość składanych ofert (wskaźnik ŚrK) poprzez zsumowanie ilości złożonych ofert dla każdego z pakietów oraz podzielenie otrzymanej wartości przez sumaryczną ilość pakietów. Do określenia konkurencyjności wykorzystaliśmy także informacje ile części miało tylko jedną ofertę (wskaźnik IC-1) a ile z nich miało dwie lub więcej oferty (wskaźnik IC>1).

Za branże bardzo konkurencyjne przyjęliśmy takie, w których wskaźnik IC>1 przekroczył wartość 80% lub, w których średnia ilość składanych ofert (ŚrK) przekroczyła wartość 3,5. Z drugiej strony, za branże niekonkurencyjne przyjęliśmy takie, w których wskaźnik IC>1 był mniejszy od 50% lub, w których średnia ilość składanych ofert nie przekroczyła 2,5.

W badaniu zostały policzone i odnotowane przetargi nierozstrzygnięte. Pomimo to, nie uwzględniamy ich w analizie konkurencyjności. Należy jednak zwrócić uwagę, że wiele z nich zostaje unieważniona, ponieważ nie zostały złożone żadne oferty, co jest dość istotne z punktu widzenia konkurencyjności branż. Część z tych nierozstrzygniętych przetargów została powtórzona i przez to ostatecznie ujęta w zestawieniu. Z raportu Krajowej Izby Odwoławczej wynika jednak, że takich postępowań w całym roku było niewiele w stosunku do wszystkich nierozstrzygniętych zamówień publicznych. Poniższa tabela prezentuje główne grupy CPV – chcąc przejrzeć dane szczegółowe należy skorzystać z adresu internetowego umieszczonego pod tabelą.

Tabela 1 - Średnia ilość składanych ofert na jedno postępowania do wyników opublikowanych w 2013 z podziałem na główne gałęzie branżowe (CPV - dwie pierwsze cyfry)

Źródło: Opracowanie własne na podstawie danych z platformy Zamówienia 2.0 (stan na dzień wrzesień 2014)

Źródło: Opracowanie własne na podstawie danych z platformy Zamówienia 2.0 (stan na dzień wrzesień 2014) IP – Ilość ogłoszonych przetargów

PNR – Ilość ogłoszonych przetargów, które nie zostały rozstrzygnięte

PNR % - Procentowa ilość przetargów, które nie zostały rozstrzygnięte

ŚrK – Średnia ilość złożonych ofert dla wszystkich części we wszystkich rozstrzygniętych przetargach

IC – sumaryczna ilość części we wszystkich rozstrzygniętych przetargach

IC-1 – ilość części w których złożono tylko jedną ofertę

IC-1 % – procentowo ilość części dla których złożono tylko jedną ofertę

IC>1 – Ilość części w których złożono 2 lub więcej ofert

IC>1 % - procentowo ilość części w których złożono 2 lub więcej ofert

Z zaprezentowanych danych wynika, że największa konkurencyjność występuje w branżach, których produkty lub usługi są powszechnie dostępne oraz występuje ich duża różnorodność jak np. sprzęt IT czy artykuły biurowe. Ponadto największą branżą i zarazem jedną z najbardziej konkurencyjnych jest branża budowlana, jak i związane z nią usługi architektoniczne oraz usługi w zakresie nieruchomości. To teoretycznie dobra informacja dla instytucji kupujących w trybie Ustawy Zamówień Publicznych, tym bardziej, że wskazane kategorie są zarazem najczęściej realizowanymi zamówieniami oraz należą do jednych z najdroższych. Ta informacja nie jest jednak jednoznacznie pozytywna, ponieważ w opracowaniu z 2010 r „Collusion and Corruption in Public Procurement”, (OECD Roundtables) zarówno sektor budowlany, jak i sektor usług IT zostały wskazane jako sektory, w których wykryto zmowy przetargowe w więcej niż jednym kraju.

Wysokie wskaźniki dotyczące średniej liczby złożonych ofert wykazują wszelkiego typu popularne usługi. Analiza wskazuje rynki, na których występuje silna konkurencja pomiędzy podmiotami poszukującymi zleceń. Oprócz wskazanych już usług architektonicznych przetargi, do których złożonych zostało więcej niż 3,5 oferty dotyczą usług biur podróży, transportowych, kurierskich, biznesowych czy usług kinematograficznych i video. Te zakresy są związane z podwyższającym się, poziomem życia ludzi oraz zwiększającymi się zyskami przedsiębiorstw. Jeszcze silniejsza konkurencja, świadcząca o nasyceniu rynku usług dotyczy usług pobocznych w stosunku do podstawowej działalności firm takich jak sprzątanie (średnio 5,9 ofert na postępowanie), usługi ochroniarskie (średnio 5,5 ofert na postępowanie), czy usługi księgowe, audytorskie i podatkowe (średnio 5,2 ofert na postępowanie). W ww. przypadkach został przekroczony poziom średnio 5 ofert na jedno postępowanie / część w postępowaniu. Równie wysokie wskaźniki dotyczą usług audytu komputerowego i testowania komputerów oraz archiwizacji i katalogowania (odpowiednio średnio 5 i 5,6 ofert na postępowanie), ale należy zwrócić uwagę, że jest to rynek usług, który dopiero się rozwijają, o czym świadczy ciągle stosunkowo niska liczba kilkudziesięciu przetargów opublikowanych w 2013 roku.

Najniższe wskaźniki dotyczące średniej liczby złożonych ofert także dotyczą grupy usług. Po odrzuceniu z analizy przypadków pojedynczych postępowań w grupach takich jak ‘Samoloty wojskowe, rakiety (pociski rakietowe) i statki kosmiczne’, ‘maszyny do kładzenia szyn’, czy choćby ‘usługi pszczelarskie’ i ‘usługi cyberkawiarni’ otrzymujemy grupy najmniej konkurencyjnych postępowań. Mimo zmian legislacyjnych wychodzących naprzeciw gospodarce rynkowej ograniczenia widać wciąż w usługach przesyłu czy to gazu, czy to energii elektrycznej. Należy to tłumaczyć wysokimi kosztami wejścia na ten rynek oraz w zasadzie nieistniejącą jeszcze konkurencją w stosunku do aktualnych dostawców.

Niepokojąca jest natomiast sytuacja w całej branży medycznej – przede wszystkim jeśli chodzi o specjalistyczny sprzęt medyczny oraz jego serwisowanie, który jest także bardzo dużym rynkiem operującym dużymi kwotami. To także wrażliwy problem w naszym i nie tylko w naszym kraju. We wskazywanym już powyżej „Collusion and Corruption in Public Procurement”, (OECD Roundtables) sektor medyczny (dostawy sprzętu i materiałów medycznych oraz dostawy farmaceutyków) został także wskazany jako sektor, w którym występują przetargowe zmowy, więc należy mu się dodatkowa uwaga. Służba zdrowia to głównie placówki publiczne finansowane z kieszeni podatnika. Analiza liczby ofert może wskazywać na przyjmowanie w specyfikacjach istotnych warunków zamówienia kryteriów, które preferują określonych dostawców. Konsekwencją wyboru określonego dostawcy jest następnie ograniczony wybór odnośnie napraw i konserwacji zakupionych urządzeń. Można postawić tezę, że odbywa się to poprzez nieformalne przekonywanie Zamawiających co do wyboru danego sprzętu (śledząc rynek i doniesienia medialne można wręcz postawić tezę o korupcji przy organizowaniu takich zakupów) oraz wpływa na końcowy wyższy koszt nabycia – brak konkurencji na rynku sprawia, że kupowane urządzenia medyczne, sprzęt laboratoryjny, leki i inne wyroby medyczne nie osiągają tak niskich cen jak mogłoby sobie tego życzyć społeczeństwo. Producenci i dostawcy sprzętu są oczywiście zainteresowani w utrzymaniu aktualnej sytuacji, ponieważ zapewnia im ona zyski przewyższające te, na które mogliby liczyć w konkurencyjnym środowisku. Negatywny efekt wzmacniają specyfika rynku i przepisy prawne, które utrudniają powstawanie nowych konkurencyjnych podmiotów, co nie rokuje na zmiany w przyszłości.

Kolejną branżą, która budzi niepokój to branża motoryzacyjna. Dość zastanawiający jest fakt, że przy warunkach makroekonomicznych w Polsce w 2013 roku tj. ogólnoświatowym kryzysie motoryzacyjnym, obecności na rynku wielu dużych firm, spadku sprzedaży nowych aut, konkurencja w tej branży jest tak niewielka. Wydawałoby się, że rynek Zamówień Publicznych powinien być dla tych firm atrakcyjny, tym czasem z danych wynika, że tak nie jest. Być może nie jest to kwestia atrakcyjności – tylko kwestia przygotowanych specyfikacji pod konkretnych dostawców.

Niską konkurencyjność można zauważyć także w branżach oferujących inny specjalistyczny sprzęt, maszyny przemysłowe, produkty chemiczne co wynika głównie z niskiego zapotrzebowania na taki sprzęt i produkty, a co za tym idzie trudniejszy dostęp do tego typu dóbr na rynku.

Wśród usług, niską konkurencyjność można zauważyć wśród branż, w których konkurentów można liczyć na palcach jednej ręki jak np. usługi pocztowe (z wyłączeniem usług kurierskich) lub nietypowe usługi związane z konkretnymi lokalizacjami lub wymagającymi posiadania specjalistycznego sprzętu jak np. usługi transportu wodnego, ale to wydaje się być naturalnym następstwem takich warunków rynkowych.

We wrześniu 2013r Urząd Konkurencji i Konsumenta wydał raport pt „System zamówień publicznych a rozwój konkurencji w gospodarce”, przez który włączył się w prace nad poprawą systemu zamówień publicznych. Intencją Urzędu (uwzględniając znaczne skomplikowanie systemu polskich zamówień publicznych) była próba optymalizacji postępowania o zamówienie w taki sposób, aby jednocześnie: możliwe było wzięcie w nim udziału przez wiele podmiotów gospodarczych, postępowanie nie generowało nieracjonalnie dużych kosztów dla zamawiającego, a wybrana oferta była nie tylko tania, ale i zapewaniająca wysoką jakość przy realizacji umowy. Raport wskazywał propozycje działań, które mogłyby zwiększyć konkurencyjność i efektywność naszego systemu zamówień. UOKiK proponuje m.in. działania likwidujące bariery w dostępie do przetargów, walkę z antykonkurencyjnymi porozumieniami. W grupie barier wymieniane są skracanie terminów na złożenie oferty, przesadne i nieuzasadnione wymagania, błędne określanie przedmiotu zamówienia czy ustalanie ceny jako jedynego kryterium wyboru. W opinii autorów wydaje się niestety, że bariery jakkolwiek dobrze wskazane, mają błędnie określone źródło ich powstania, a co za tym idzie błędne sposoby ich korekty. UOKiK za główną przyczynę błędów wskazuje nieświadomość oraz niską wiedzę stąd podejmowane są głównie działania edukacyjno-informacyjne. W naszej opinii po wielu latach obecności na rynku i Zamawiający i wykonawcy mają świetne rozeznanie jak wykorzystywać aktualny stan prawny, żeby rozstrzygnąć postępowania zgodnie z wcześniej zaplanowanym przez siebie scenariuszem.

W naszej opinii jedną z kluczowych rzeczy by zwiększyć konkurencyjność na rynku zamówień publicznych jest zapewnienie wykonawcom dostępu do rzetelnej, dostarczanej na czas i ujednoliconej w formie dokumentacji przetargowej, wzmocnienie nadzoru nad Zamawiającymi i wypracowanie wzorcowych dokumentów, które nie tylko uniemożliwiały uproszczenia w specyfikacjach mające znamiona nieuczciwości, ale także ułatwiałyby pracę Zamawiającemu i organom kontrolującym zamówienia.